DBRS: Αυξάνεται το κόστος κινδύνου για τις ευρωπαϊκές τράπεζες – Η περίπτωση της Ελλάδας

Ο καναδικός οίκος, σε νέα του ανάλυση, σπεύδει να προεξοφλήσει την άνοδο του CoR για τις ευρωπαϊκές τράπεζες, λόγω της επιδείνωσης του μακροοικονομικού outlook

Μπορεί αυτήν την στιγμή το κόστος κινδύνου (CoR) στις ευρωπαϊκές τράπεζες να βρίσκεται σε χαμηλά επίπεδα -ίδια ή και χαμηλότερα σε σχέση με το 2019- αλλά οι περισσότεροι αναλυτές διαβλέπουν μια αυξητική τάση εντός του 2023. Κάτι που επιβεβαιώθηκε από το β’ εξάμηνο του 2022.

Πιο συγκεκριμένα, σύμφωνα με ανάλυση της DBRS, η εν λόγω επιδείνωση οφείλεται στην προσαρμογή των πιστωτικών μοντέλων σε ένα πιο αβέβαιο οικονομικό περιβάλλον, το οποίο εδράζεται στον επίμονο πληθωρισμό και στα σταθερά υψηλά επιτόκια των κεντρικών τραπεζών.

Σ’ αυτό το πλαίσιο, ο καναδικός οίκος περιμένει μια περαιτέρω άνοδο του κόστους κινδύνου το 2023, κυρίως λόγω της επιδείνωσης της ποιότητας των περιουσιακών στοιχείων.

Εξάλλου, λαμβάνοντας υπόψη τις διαδοχικές αυξήσεις επιτοκίων, οι οποίες έλαβαν χώρα μέσα στο 2022, ο DBRS εκτιμά ότι το νέο περιβάλλον θα αρχίσει να επηρεάζει την ικανότητα των δανειστών να αποπληρώνουν τα χρέη τους.

Αυτό είναι πιθανό να οδηγήσει σε υψηλότερους δείκτες μη εξυπηρετούμενων δανείων (NPLs) και υψηλότερες προβλέψεις, ωθώντας σε μεγαλύτερα επίπεδα το κόστος κινδύνου. Ωστόσο, είναι απίθανο ο δείκτης CoR να φθάσει στα επίπεδα του 2020, όταν η πανδημία ανάγκασε τις οικονομίες να «κλείσουν».

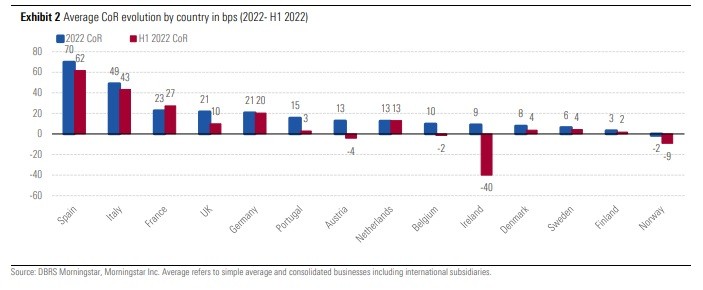

Οι παραπάνω προβλέψεις εδράστηκαν κατά κύριο λόγο στα ευρήματα από 45 διαφορετικές τράπεζες της Ευρώπης εντός του 2022. Πρόκειται για ιδρύματα από την Αυστρία, τη Γαλλία, τη Γερμανία, την Ιταλία, την Ολλανδία, την Ισπανία, τη Σουηδία, τη Νορβηγία, την Πορτογαλία, τη Δανία, τη Φινλανδία, το Βέλγιο, την Ιρλανδία και το Ηνωμένο Βασίλειο.

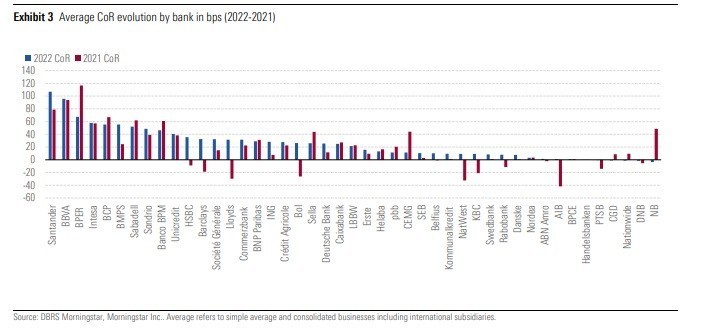

Η αβεβαιότητα του 2022

Ο μέσος όρος του δείκτη κόστους κινδύνου στις 45 υπό εξέταση τράπεζες καθορίστηκε στις 25 μονάδες βάσης το 2022 έναντι 18 μονάδων βάσης το 2021 και 37 μονάδων βάσης το 2019. Το 2020 ο σχετικός δείκτης είχε αναρριχηθεί στις 80 μονάδες βάσης.

Ας σημειωθεί ότι ο DBRS υπολογίζει τον CoR με βάση τον μέσο όρο των προβλέψεων ως ποσοστό του συνολικού καθαρού δανεισμού προς τους πελάτες.

Οι τράπεζες σε Ισπανία και Ιταλία εξακολουθούν να διαθέτουν τον υψηλότερο CoR με 70 και 49 μονάδες βάσης, αντίστοιχα, ένα μέγεθος σημαντικά υψηλότερο σε σχέση με τις υπόλοιπες χώρες της Ευρώπης. Παρ’ όλα αυτά, τα συγκεκριμένα επίπεδα είναι παρόμοια (Ισπανία) ή και χαμηλότερα (Ιταλία) σε σχέση με το 2019.

Στην περίπτωση της Ισπανίας, ο μέσος CoR εν πολλοίς επηρεάστηκε από τις αυξημένες προβλέψεις για την κάλυψη κινδύνων στη θυγατρική της Santander στη Βραζιλία. Στην Ιταλία δε, ο μέσος όρος διαμορφώθηκε κυρίως από τις ενισχυμένες προβλέψεις στις μεγαλύτερες τράπεζες (UniCredit, Intesa), οι οποίες είχαν έκθεση στη Ρωσία.

Οι τράπεζας στη Γαλλία, την ίδια στιγμή, είχαν μέσο CoR στις 23 μονάδες βάσης, έναντι 26 μονάδων το 2019 και 17 μονάδων το 2021. Η μικρή άνοδος οφείλεται, όπως και στην περίπτωση της Ιταλίας, στη ρωσική έκθεση.

Η περίπτωση της Ελλάδας

Ειδική αναφορά γίνεται και στην Ελλάδα, παρότι δεν περιλαμβάνεται στο δείγμα εξέτασης της DBRS.

Οι εγχώριες τράπεζες, συγκεκριμένα, εμφάνισαν κόστος κινδύνου της τάξης των 134 μονάδων βάσης το 2022 έναντι 450 μονάδων βάσης το 2021, 397 μονάδων βάσης το 2020 και 182 μονάδων βάσης το 2019.

Ο υψηλός μέσος CoR σε σχέση με τις ευρωπαϊκές τράπεζες, εν πολλοίς, εξηγείται από τις σημαντικές προσπάθειες των τελευταίων ετών για τη μείωση του υψηλού αποθέματος μη εξυπηρετούμενων δανείων, το οποίο έχει περιοριστεί στα 2,7 δισ. ευρώ (στα τέλη του 2022) από 17,9 δισ. δολάρια στα τέλη του 2019.

Η επιδείνωση στην Ευρώπη

Παρότι, όπως προαναφέρθηκε, ο μέσος δείκτης CoR στην Ευρώπη παραμένει χαμηλός, είναι σαφές ότι υπάρχει μια επιδείνωση σε σχέση με το προηγούμενο διάστημα. Κι αυτό οφείλεται στην αύξηση των μακροοικονομικών ανησυχιών σχετικά με τον πληθωρισμό και τα επιτόκια.

Η μεγαλύτερη αύξηση σε σχέση με το α’ εξάμηνο του 2022 παρατηρήθηκε στην Ισπανία και την Ιταλία, ενώ σε υψηλότερα επίπεδα κινήθηκε ο CoR και στις Ιρλανδία, Αυστρία, Βέλγιο.

Συνολικά, 20 τράπεζες από το υπό εξέταση δείγμα ανέφεραν CoR άνω των 25 μονάδων βάσης, 27 τράπεζες είχαν υψηλότερο CoR έναντι του 2021 και 36 τράπεζες είχαν υψηλότερο CoR έναντι του α’ εξαμήνου του 2022.

Ωστόσο, όλα αυτά δεν εμπνέουν μεγάλη ανησυχία και σίγουρα δεν πρέπει να προκαλέσουν πανικό, δεδομένου ότι μόλις οκτώ τράπεζες της Ευρώπης παρουσίασαν CoR υψηλότερο σε σχέση με τα επίπεδα του 2019.